[fusion_builder_container hundred_percent="no" equal_height_columns="no" hide_on_mobile="small-visibility,medium-visibility,large-visibility" background_position="center center" background_repeat="no-repeat" fade="no" background_parallax="none" parallax_speed="0.3" video_aspect_ratio="16:9" video_loop="yes" video_mute="yes" overlay_opacity="0.5" border_style="solid"][fusion_builder_row][fusion_builder_column type="1_1" layout="1_1" background_position="left top" background_color="" border_size="" border_color="" border_style="solid" border_position="all" spacing="yes" background_image="" background_repeat="no-repeat" padding="" margin_top="0px" margin_bottom="0px" class="" id="" animation_type="" animation_speed="0.3" animation_direction="left" hide_on_mobile="small-visibility,medium-visibility,large-visibility" center_content="no" last="no" min_height="" hover_type="none" link=""][fusion_text]

[/fusion_text][/fusion_builder_column][/fusion_builder_row][/fusion_builder_container][fusion_builder_container hundred_percent="no" equal_height_columns="no" hide_on_mobile="small-visibility,medium-visibility,large-visibility" background_position="center center" background_repeat="no-repeat" fade="no" background_parallax="none" parallax_speed="0.3" video_aspect_ratio="16:9" video_loop="yes" video_mute="yes" overlay_opacity="0.5" border_style="solid"][fusion_builder_row][fusion_builder_column type="1_1" layout="1_1" background_position="left top" background_color="" border_size="" border_color="" border_style="solid" border_position="all" spacing="yes" background_image="" background_repeat="no-repeat" padding="" margin_top="0px" margin_bottom="0px" class="" id="" animation_type="" animation_speed="0.3" animation_direction="left" hide_on_mobile="small-visibility,medium-visibility,large-visibility" center_content="no" last="no" min_height="" hover_type="none" link=""][fusion_text]

[fusion_text]

"את מי אתה יותר אוהב, אבא או אמא"?

לפעמים ככה נשמעים לי הדיונים לגבי משכנתא צמודה ולא צמודה. אבל האמת שיש הבדל בין השאלות. אין תשובה לגבי השאלה על אבא/אמא, ואם יש אחת, היא תלויה בהעדפות אישיות. מצד שני, יש תשובה לשאלה איזו ריבית עדיפה, והתשובה היא: "זה תלוי".

בפוסט הקרוב אנסה לתת קצת לפתח את הדיון, ובעיקר לתת תשובה לשאלה ספציפית שנשאלה בקרב יועצי משכנתאות.

זהירות, מדובר בפוסט מאוד חישובי, ומיועד לאנשי מקצוע. אני מקווה שגם קוראים שהם לא אנשי מקצוע יבינו אותו, אבל גם אם לא – לא נורא 🙂

לפני שמתחילים: מהי בכלל משכנתא טובה יותר?

יש הרבה הגדרות למהי משכנתא עדיפה, אציג את ההגדרה שאני משתמש בה:

משכנתא עדיפה: משכנתא שהלווה יוכל לעמוד בזרם התשלומים החודשי שלה, וממזערת את סך התשלום המהוון על פני תקופת ההלוואה.

וביתר פירוט – כשאני משווה בין שני תמהילים/מסלולים, אני מתחיל מבדיקה שהלווה יוכל לעמוד בזרם התשלומים. אני בודק גם את התשלום הראשון וגם את התשלומים לאורך זמן. אחר כך אני מחשב את סך התשלום המהוון לבנק.

כשאני משווה בין ריבית קבועה צמודה ולא צמודה אני לרוב משווה את התשלום הראשוני בין שני המסלולים, ומסתמך על כך שאמנם ההחזר במסלול של ריבית צמודה עולה לאורך השנים, אולם גם ההכנסות של משק הבית. (מקור: בנק ישראל, מדד שכר ריאלי ממוצע). כמובן שהכלל של עליית ההכנסות לא תמיד נכון, והבחינה שלו היא חלק מההתאמה האישית שמבצע יועץ המשכנאות ללקוחות שלו.

למה בכלל צריך להוון את התשלום? כי אחד היתרונות של הריבית הקבועה הצמודה היא שההחזר החודשי ההתחלתי נמוך יותר, ולכן ניתן לקצר את תקופת המשכנתא.

איך אני מהוון? בעזרת מדד המחירים לצרכן. יש כאלו שמהוונים על סמך ריבית הפריים או ריבית חסרת סיכון אחרת (למשל אג"ח ממשלתי). ניתן לדון על הבחירות השונות, אבל הן לרוב מובילות לתוצאות דומות, וממילא, לא על זה הפוסט.

חישוב זרם התשלומים המהוון

האינפלציה הצפויה:

כשעבדתי בתור בנקאי משכנתאות תמיד חישבתי את מדד המחירים לצרכן בצורה דומה – מדד קבוע ברמה של 2%-2.2%. הבחירה במספרים אלו נבעה משתי עובדות:

- זה היה המדד הממוצע בעשור האחרון (זה היה נכון לאותה תקופה)

- היעד של בנק ישראל הוא 1%-3% והמספר הזה נמצא במרכז היעד. (במרבית השנים בנק ישראל לא מצליח לעמוד בדיוק ביעד, אבל על פני זמן הם כן מצליחים)

רק כמה שנים אחרי שעבדתי שם הבנתי שהחישוב הזה מוביל לתוצאות שגויות. ראשית – מה שהיה הוא לא בהכרח מה שיהיה, ויותר חשוב, יש קונסנזוס שבשנים הקרובות יהיה מדד נמוך מאוד, ורק לאחריהן הוא יעלה.

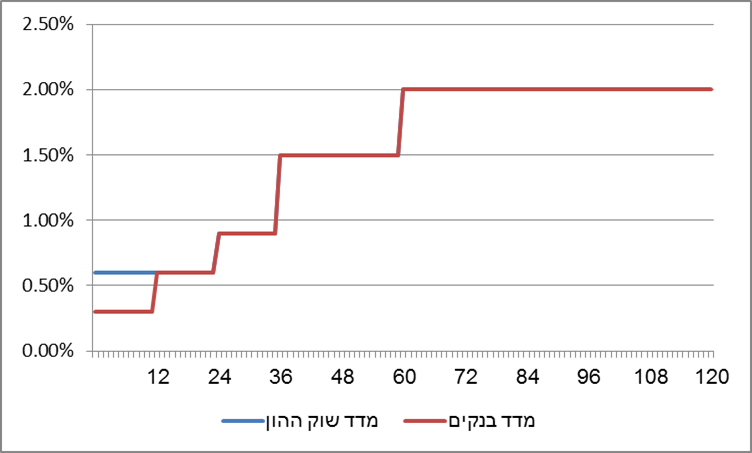

היום יש לי דרך טובה בהרבה לחשב את כתחזית לגבי מדד המחירים לצרכן – אני משווה בין אגרות חוב ממשלתיות צמודות ולא צמודות. ההפרש בינהן מייצג את ציפיות שוק ההון לאינפלציה בשנים הקרובות. יתרה מזו, בנק ישראל מפרסם מדי חודש את תוצאות החישוב הזה בקישור הזה.

התרשים לעיל מציג את התחזית הנגזרת משוק ההון, וגם תחזית שנגזרת מריביות פנימיות של חמשת הבנקים הגדולים. ההבדל בינהם נוגע אך ורק לשנה הראשונה של התחזית.

קל לראות שהתייחסות למדד בתור מספר קבוע ממש לא מספרת את כל הסיפור.

אני מאמין שהתחזית הזו, כמו כל התחזיות הפיננסיות לטווח בינוני או ארוך תתברר כלא מדוייקת, אבל היא הבסיס עליו אפשר להסתמך. כל תחזית אחרת צריכה להתחיל בהצדקה לתקפות שלה. תכנון פיננסי שמתחיל במשפט: "אני חושב שהמדד הצפוי הוא X" , מבלי לתת נימוקים כלכליים רציניים לתחזית, הוא תכנון לקוי וחובבני.

דוגמה קונרקטית:

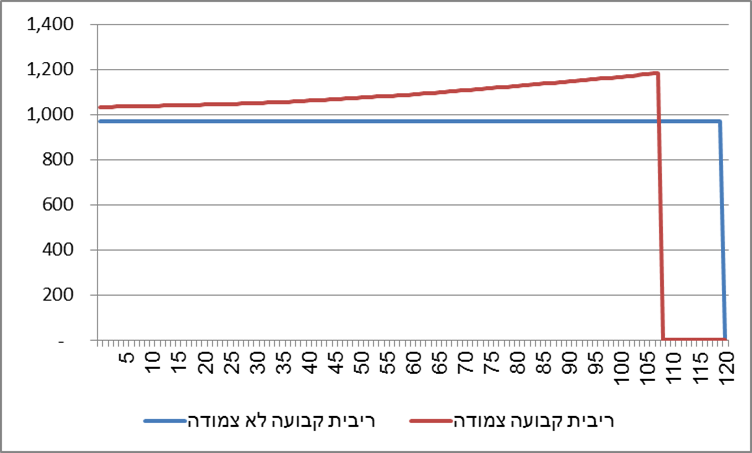

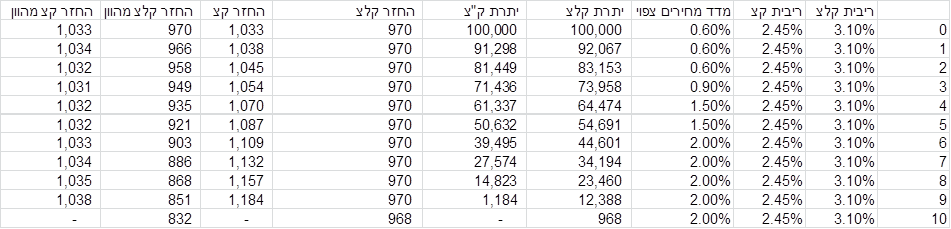

ריבית קבועה צמודה של 2.45% לתשע שנים למול ריבית קבועה לא צמודה לעשר שנים של 3.1%

התרשים מראה שכבר מהתשלום הראשון ההחזר החודשי במסלול הצמוד גבוה מאשר במסלול הלא צמודה (בניגוד לאופן בו אני מעדיף להשוות), אבל הוא לא מראה את סך התשלום.

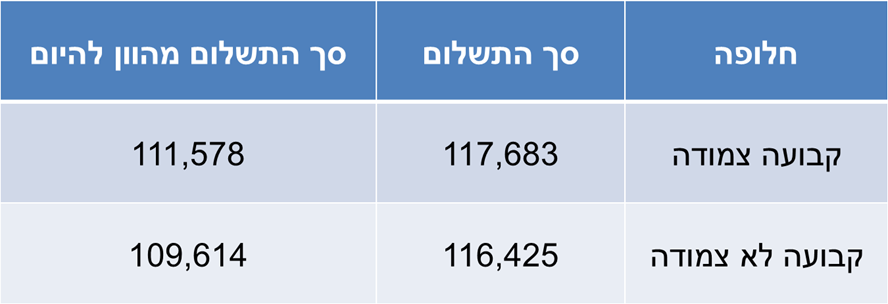

השוואה בין החלופות מציגה את הטבלה הבאה:

כלומר, לא רק שהריבית הלא צמודה היא בהחזר חודשי נמוך יותר, במסלול יציב יותר, אלא גם שסך התשלום נמוך יותר.

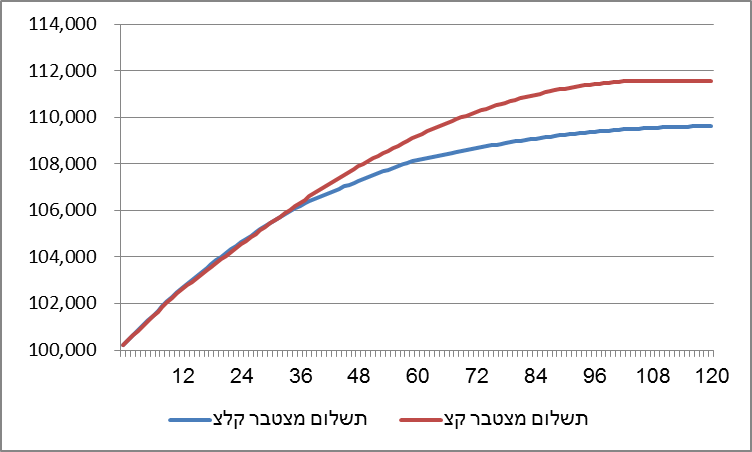

מה קורה אם מסלקים מוקדם את המשכנתא?

התרשים הבא מציג את סך התשלום לבנק בסילוק מוקדם, בהתאם לחודש הסילוק. כלומר – סך התשלומים ששולמו עד החודש הספציפי, בתוספת היתרה לסילוק. חדי העין יבחינו שלא כללתי עמלות שונות, ובראשון עמלת פירעון מוקדם בחישוב.

התרשים מציג את העובדה הבאה: לא משנה מתי מסלקים מוקדם את המשכנתא, עדיין עדיף היה לקחת את המסלול של ריבית קבועה לא צמודה.

הערה חשובה: ההתייחסות לסילוק מוקדם התעלמה מהאפשרות של עמלת פירעון מוקדם. תירוץ לכך הוא שאנו צופים עליית ריביות, ולכן לא צפויים להיות קנסות.

לסיכום:

בדוגמה המתוארת עדיף לקחת את המשכנתא במסלול של ריבית קבועה לא צמודה, מדובר במסלול חסכוני יותר על פני זמן, יציב יותר ועם החזר חודשי נמוך יותר. הריבית הנדרשת כדי להצדיק את המסלול הצמוד היא 2.05%, ולא הריבית בדוגמה שהיא 2.45%.

רוצים לקבל את טבלת האסקל בה השתמשתי? כתבו לי [email protected]

טיפ נוסף לתכנון המשכנתא:

אילו המסלול של הריבית הלא צמודה היה מקוצר, כך שההחזר החודשי הראשוני בין שני המסלולים היה זהה, אזי תקופת הריבית הקבועה לא צמודה היתה 112 חודשים (במקום 120) והחסכון ביחס למסלול הריבית הקבועה צמודה היה גדל במקצת – בכאלף שקלים.

טבלת החזרים

[/fusion_text][/fusion_builder_column][/fusion_builder_row][/fusion_builder_container]